3回に渡ってお届けしてきた「これまでとこれから」も今回で最後となります。

コロナ下に当たり前になった時差通勤で、比較的ゆっくりな時間の電車に揺られながら東急東横線 元住吉駅からJR秋葉原駅までやってきました。大学生と思しき女性も多く見かける時間のためか、「インナーカラー」と呼ばれる髪の毛の一部(内側部分など)を染めた方が目につきました。ブラウン系だけでなく、ブルーやピンクと実に彩とりどり。「マスクで口元のお化粧にチカラを入れられない分、髪色で」あるいは、在宅勤務・リモートワークも増えたからちょっと冒険!」といった気分のあらわれ、とも言われており、ここ最近の「インナーカラー」は美容業界では客単価のアップにつながっているようです。

コロナインパクト、さらには食品、日用品、公共料金など、実に多くの商品・サービスの値上がりにより、さまざまな市場やカテゴリーにおいて売れ行きの好不調、さらにはその変化が見られます。今回は家計不安や節約意識の動き、値上がりの動きを振り返るとともに、インテージのデータを用いて、いくつかの市場をピックアップしつつ、少し先の未来について眺めて行きたいと思います。

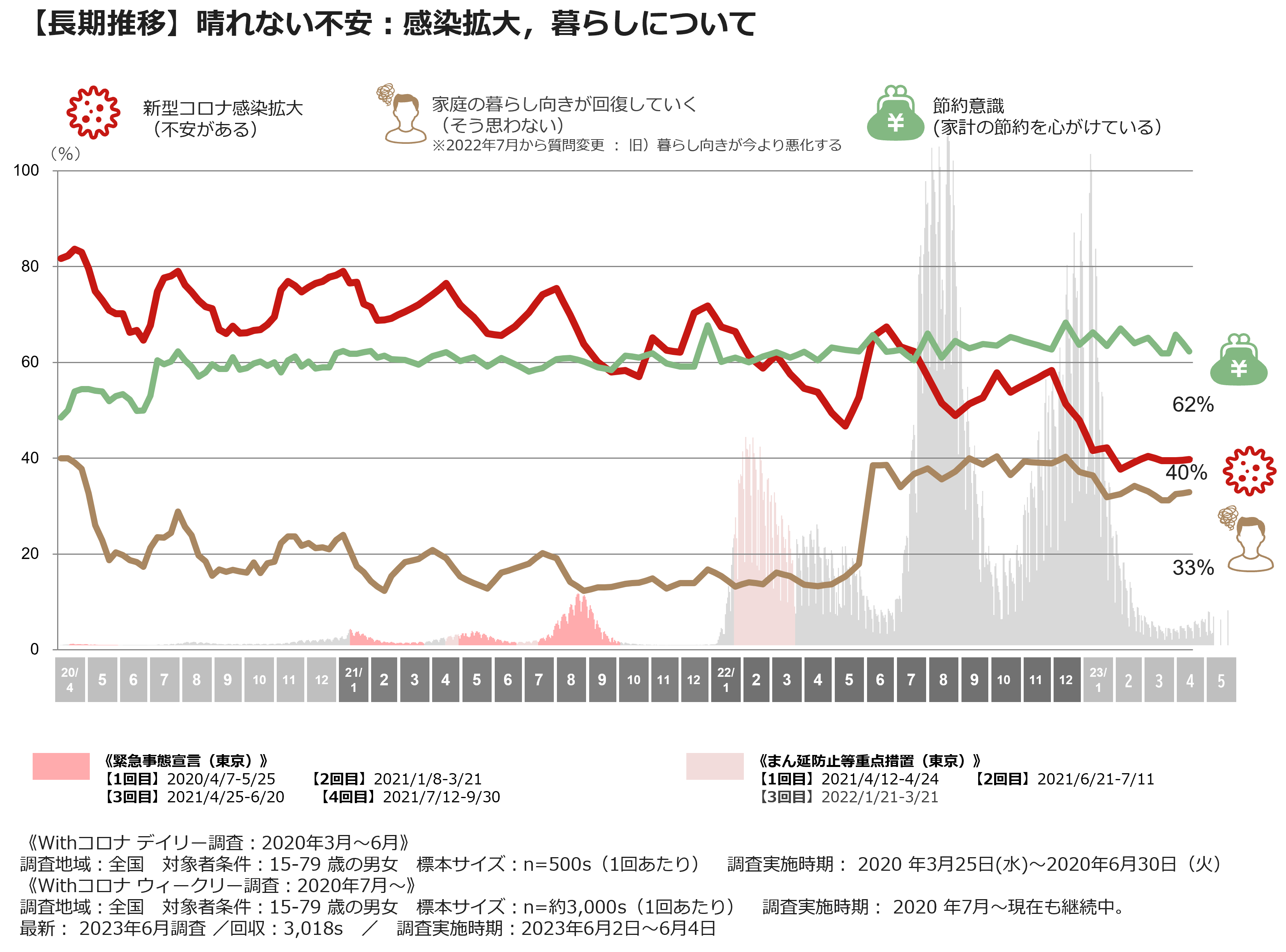

これからのモノ・コトの動きを語るために、定点調査で追い続けてきた新型コロナの感染不安やご自身の暮らし向きの回復に対する期待、さらには節約意識の動きを見ていきましょう。

感染不安については、計測以来最も低い水準にあり、直近では40%となりました。今後充実すると思われる治療薬の開発などによって、新型コロナの感染不安は一定の水準に落ち着くものと思われます。一方で「下がっても4割」という数字を目にすると、依然としてマスク姿の多い電車の中の風景を思い浮かべずにはおれません。(図表1)

暮らし向きの回復に対する期待については質問形式を変更した22年夏以降、40%~35%付近を上下していましたが、23年以降は3割付近を推移しています。また、節約意識に関しては新型コロナ発生後(20年6月頃)から6割程度に上昇してから大きな動きもなく推移してきました。直近では6割(62%)とこちらも高い数字となっています。

暮らし向きの回復への期待や節約意識については、暮らし全般にみられる値上がりがそれらの意識を強いままにしています。一部の企業や業界においては、春闘における組合要求に満額回答を行い大幅なベースアップが行われた、といったうらやましいニュースも見かけましたが、世間一般、ということではまだまだ厳しい状況なのではないでしょうか。

しかしながら、今年のゴールデンウィークにみられたように、旅行やレジャーなどの人の動きや外出に伴う消費は確実に活発になってきています。そうした動きが経済を活性化させて企業の業績が上向きになり、給与水準の引き上げにつながれば、やがては暮らし向きの回復も実感できるようになるかもしれませんね。

図表1

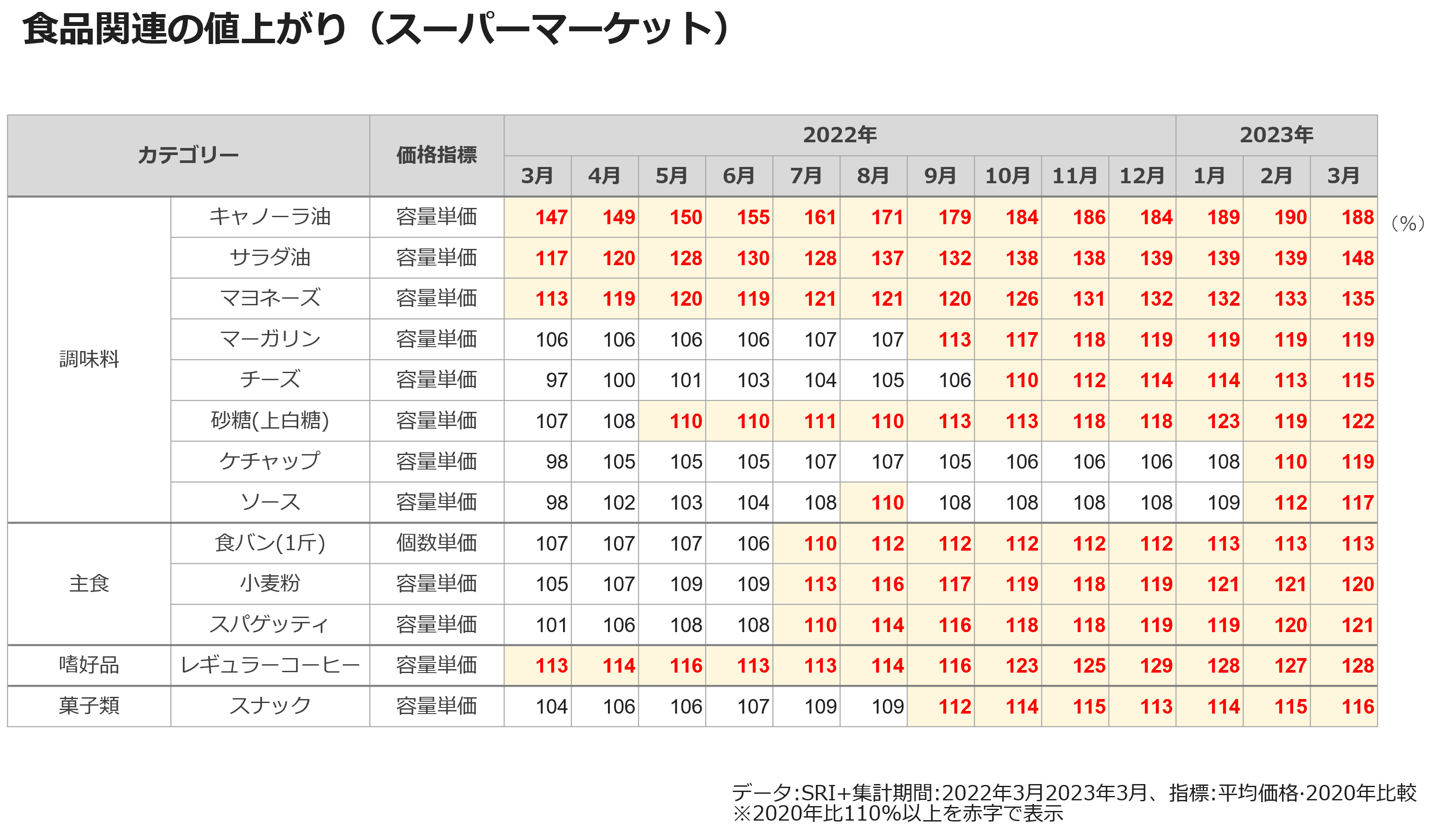

次は弊社が保有する小売店のデータを用いて、さまざまな商品の値上がりの動きを振り返ってみましょう。

食料品は依然として高騰が続いているものの、上昇率(値上げ幅)は弱まってきているようです。「弱まった」とはいえ、3月は多くの商品で本格的な値上げ前(2020年)より1、2割ほど高くなっていました。

カテゴリー別にみてみると、キャノーラ油は2倍弱、サラダ油1.5倍と食用油については高止まりの様相です。マヨネーズやマーガリンなども同様です。また、ウクライナ侵攻などの影響もあり、値上げが話題になった小麦粉関連は23年に入りやや落ち着きを見せています。その一方で、23年になってからはケチャップ、ソースがじわじわと値上がりをはじめました。(図表2)

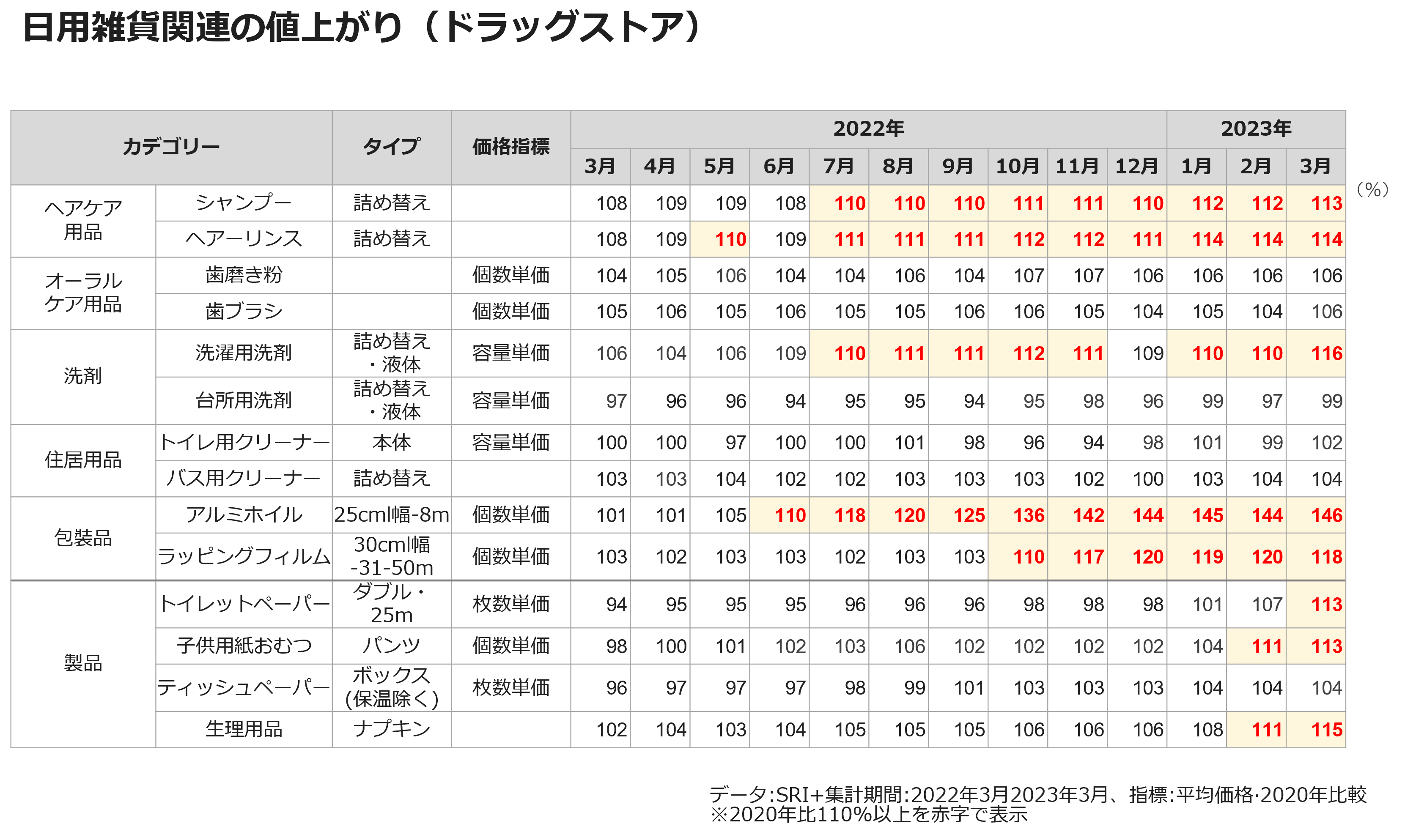

日用雑貨に目を向けると紙関連で値上げの動きが活発になっており。ティッシュ、トイレットペーパーなどは年明けから値上がりの傾向が強まっています。(図表3)トイレットペーパーについては、最近では物流コスト、保管コストの合理化を背景に、以前の物よりも薄くて長巻の商品が多く出回るようになりました。メーカーさんもさまざまな努力や工夫で私たちの暮らしをサポートしてくれています。まだまだ物価高は続くと思われるので、そうした商品を上手に暮らしに取り入れながら凌いでいきたいですね。

図表2

図表3

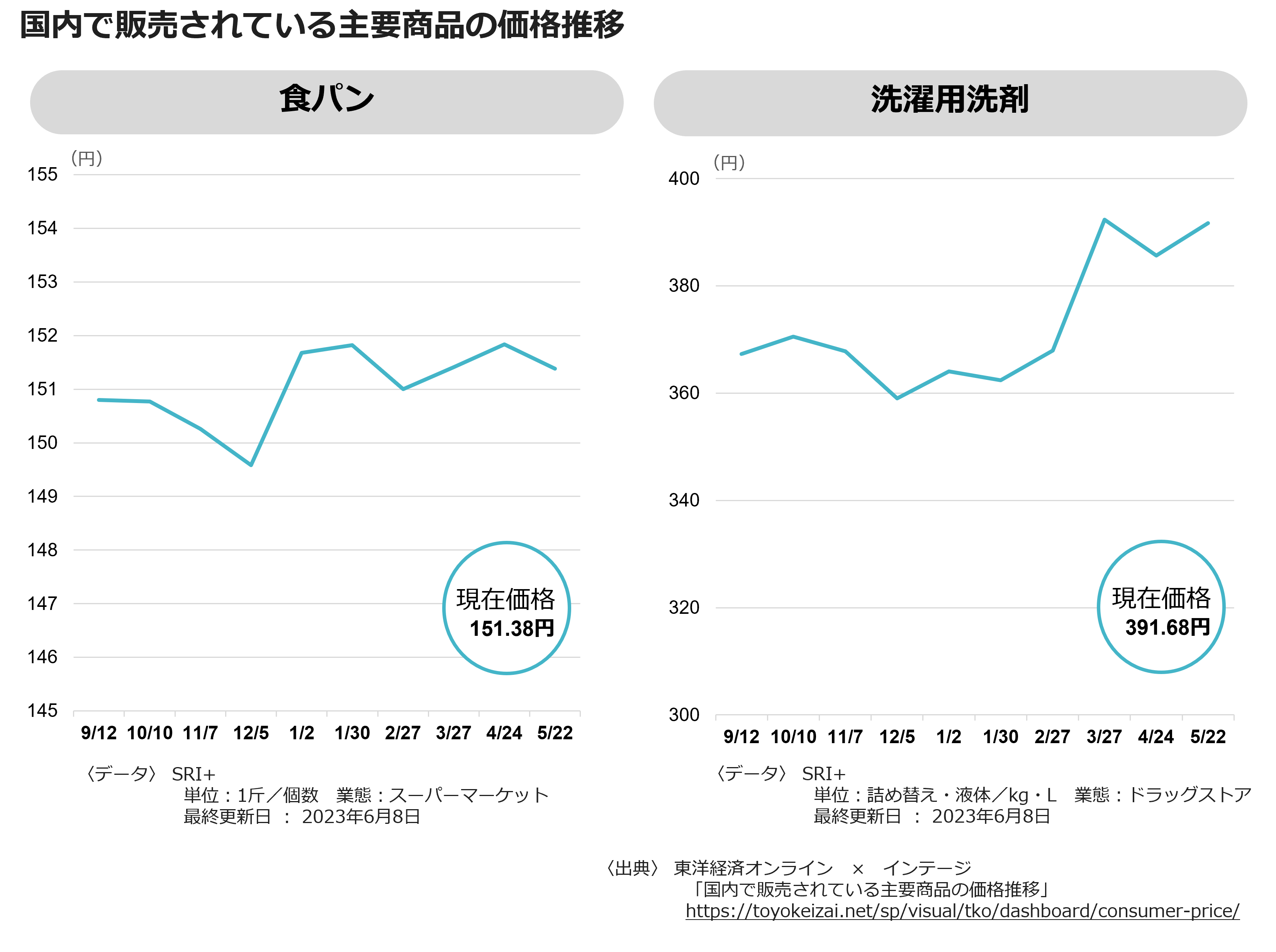

弊社ではSRI+®(全国小売店パネル調査)のデータを用いて、「東洋経済オンライン(※1)」上で、さまざまな商品カテゴリーの値動きを週次で紹介しています。ここ数年の価格の動きを通じて、その先の生活者の暮らしを想像してみたり、ご自身の暮らしやその変化を振り返ってみてもおもしろいと思います。

図表4

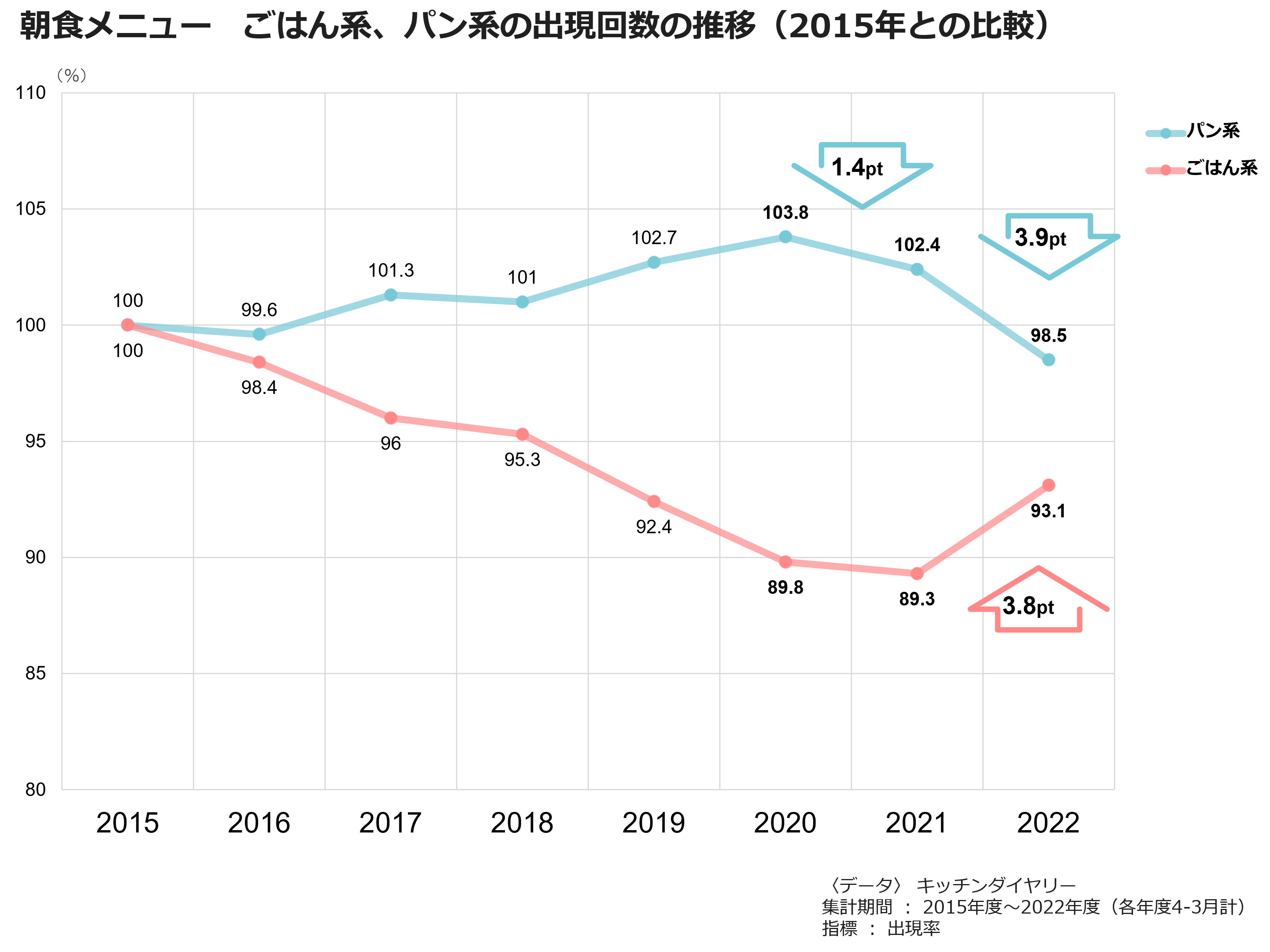

小麦粉や植物油の値上がりによって、パンの価格が上がりました。そのため、当初は比較的価格の安い商品も並んでいたドラッグストアでの購入やスーパーなどではPB商品へのシフトによって値上がりに対抗していました。しかしながら、物価高が長期化する中でパン食から米食へのシフトも進んでいたようで、インテージの食卓データ(キッチンダイアリー)で自宅の朝食のメニューの変化をみてみると、2015年当時を基準として動きを追うと、パン食は直近で減少傾向がみられるのに対して、米食は回復傾向にあるようです。(図表5)

米食になれば、当然、おかずや惣菜の登場機会も増えているはずです。値上がりによって食卓の風景も変わってきているのかもしれませんね。みなさまの食卓ではこの間どのような変化がありましたか?

図表5

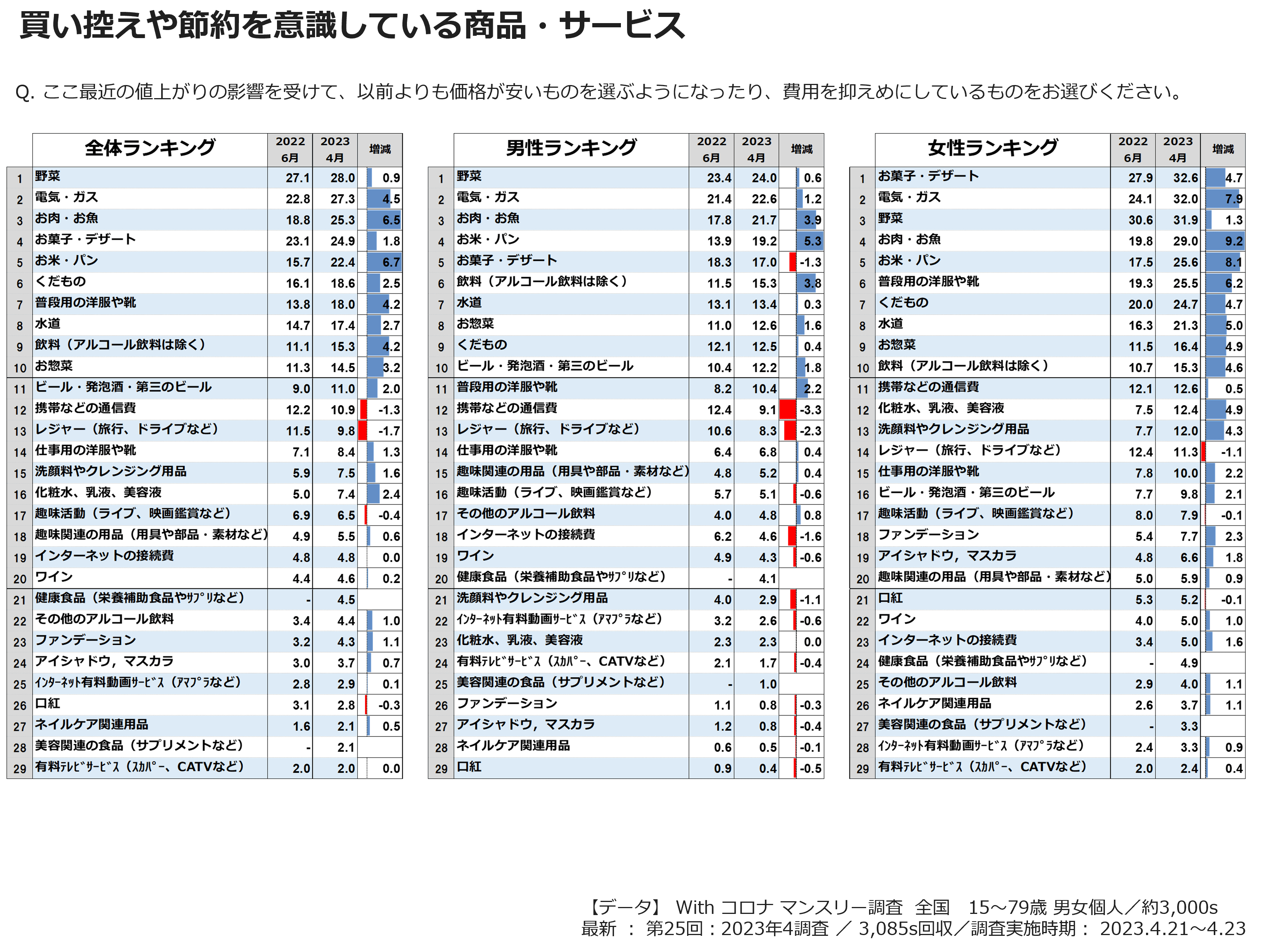

ここで毎月行っている定点調査の結果から、値上がりによって買い控えや安い商品を選ぶようになった、無駄使いを控えるようになったものはなにかを尋ねたアンケート結果を見ていきましょう。

ランキングの上位に「野菜」、「お肉・お魚」「お米・パン」といった食卓の中心となる食材が並んでいることがわかります。「野菜」は以前からランキングの上位に位置しており、比較の対象とした22年6月のスコアと大きな違いがありませんが、「お肉・お魚」、「お米・パン」はスコアが大きく増加しており、この間、より一層節約を意識した行動へとシフトしたようです。

また、「お菓子・デザート」、「くだもの」といった食卓、あるいは暮らしの彩りとも言えるものが上位に挙げられていることが値上がりの根深さを物語っているように思います。特に女性において「お菓子・デザート」はトップとなっており、スコアの伸びも大きいようです。

私は会社の周囲にいろいろなコンビニがあるため、息抜きもかねておやつにコンビニスイーツを食べることを楽しみにしていますが、みなさまのおやつタイムや夕食後のご褒美タイムに変化はありますか?

図表6

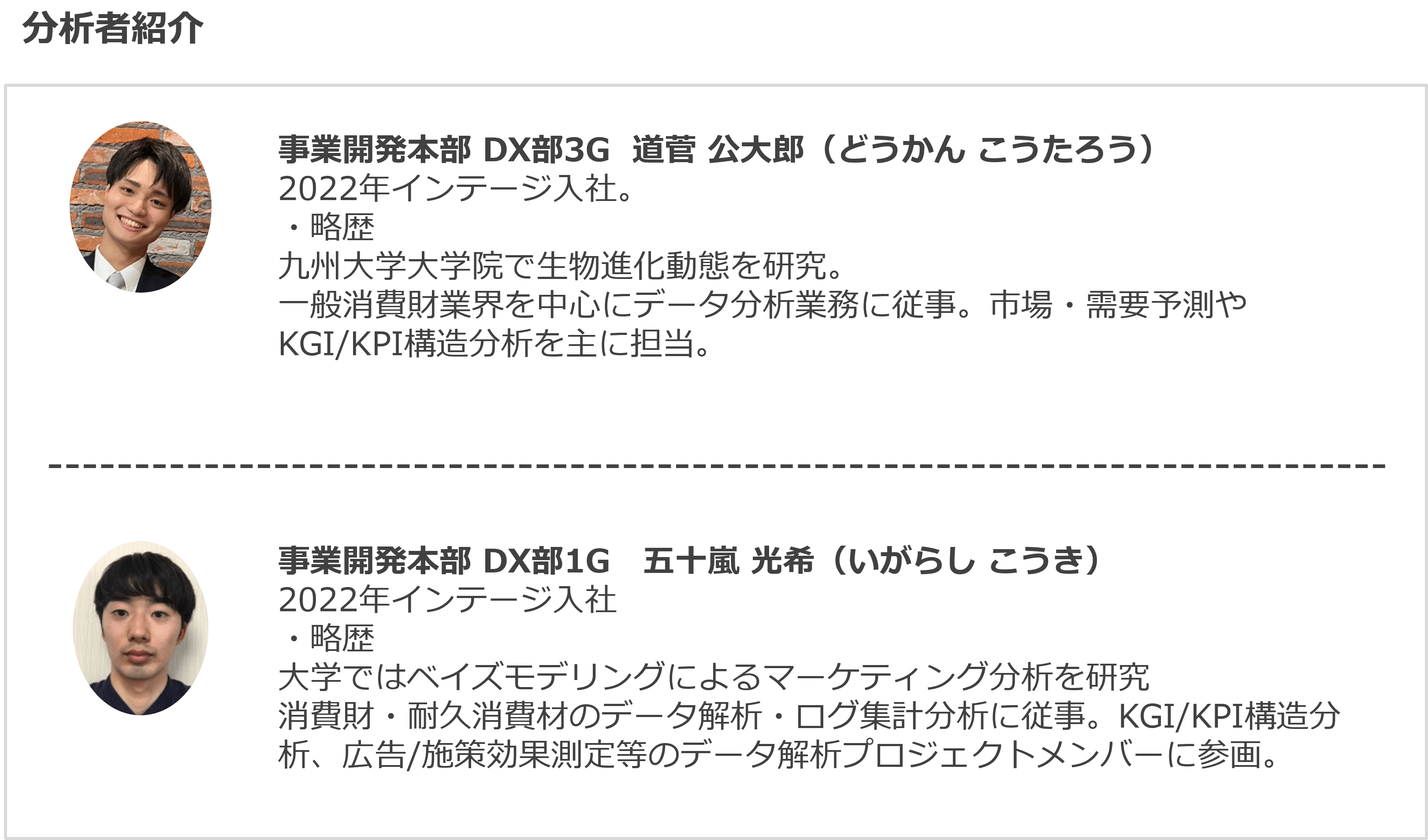

ここまで、値上がりが進む市場環境での、今の生活者マインドに注目してみてきました。ここからはインテージが保有する小売店データ(SRI+)を使って、コロナ期を経て、成長あるいは回復へ向かう市場と厳しさが続くと思われる市場について将来値推定分析を行った結果を、分析を行ったインテージ 事業開発本部 DX部の道菅さん、五十嵐さんとともに見つつ、少し先のミライの市場について考えていきましょう。

生活者研究センター 田中(以下:田中)

感染法区分の「5類」への移行や、マスク着用のルール緩和など、世の中のムードもいわゆる「Afterコロナ」になっていますね。企業の方とお話をしていても、「これからは?将来は?」という問いをよくいただきます。今回、小売店データを用いて、少し先の未来を見通してみるという分析にチャレンジしたとのことですが、マスクや口紅など、コロナインパクトによって売上が大きく変動した市場がある中で、どのようなアプローチで推計を行ったのでしょうか?

事業開発本部 DX部 道菅(以下:道菅)

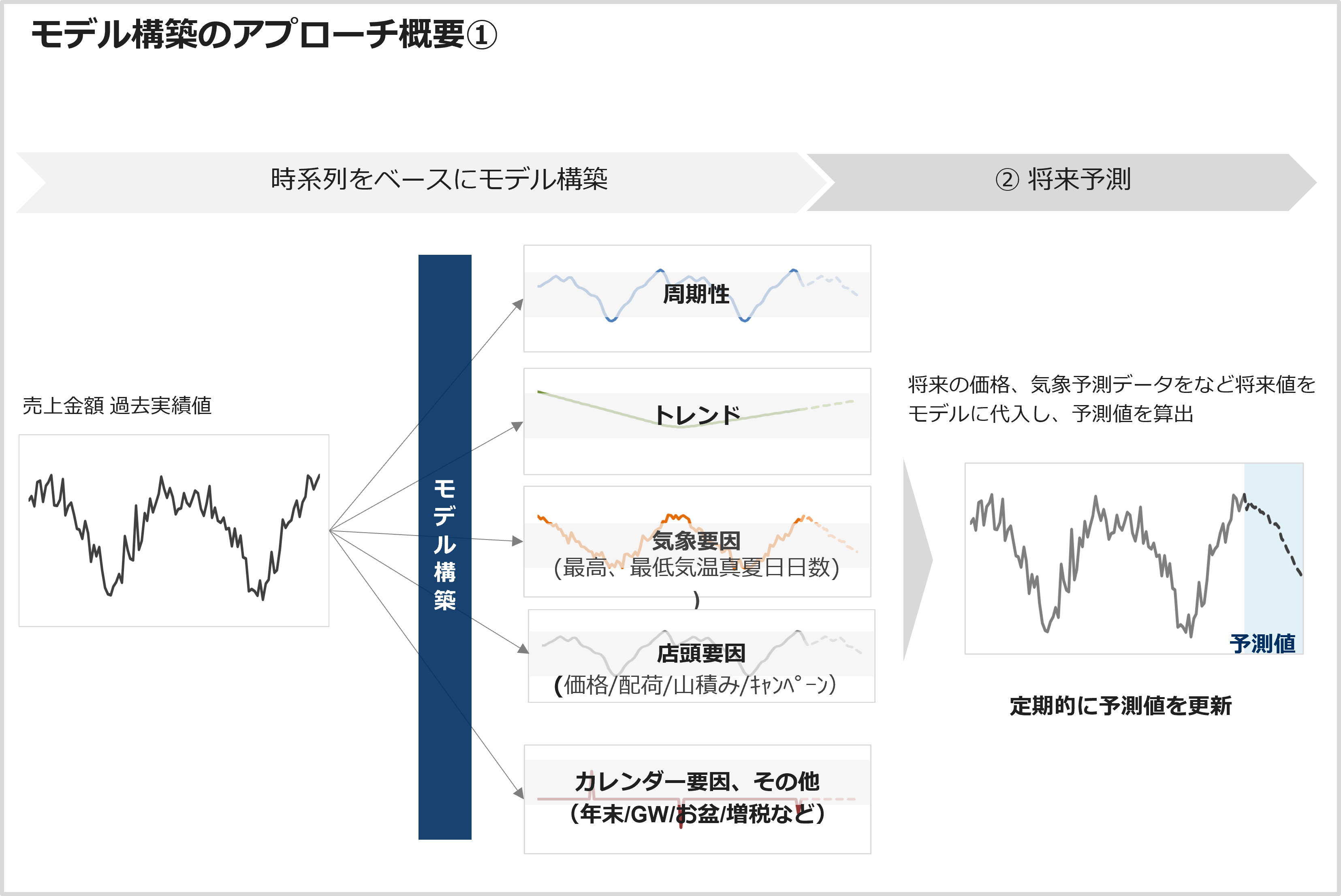

今回はProphet(※3)という時系列モデルを使用して、品目別の売上予測を行いました。モデルでは、トレンド、周期性、イベントを加味しています。

トレンドは長期的な変化の傾向を表すもので、例えば、「この市場、最近伸びているよね」というような傾向がトレンドに該当します。周期性は季節や曜日による変化の傾向を表すもので、アイスやカイロのように特定の季節に売れる性質があるものは周期性(季節性)のある商品だと言えます。イベントはその名の通り大きな出来事を指します。コロナが流行し始めた2020年の3月~5月にイベントフラグを立て、モデルにコロナの影響を反映させています。

今回は直近の期間の予測のため、時系列分析を行いましたが、中長期予測を行う場合、人口推移や、世代の効果を考慮した分析が可能なコーホート分析という手法もあり、予測する期間や使用場面などに応じて分析方法を使い分けることで予測の精度を高めることにもつながります。

図表7

田中)

なるほど。さまざまな分析アプローチの中から、目的に対応して最適なものを選択していくということですね。今回、推計を行うにあたっての難しさや工夫はどんなところだったでしょうか?

道菅)

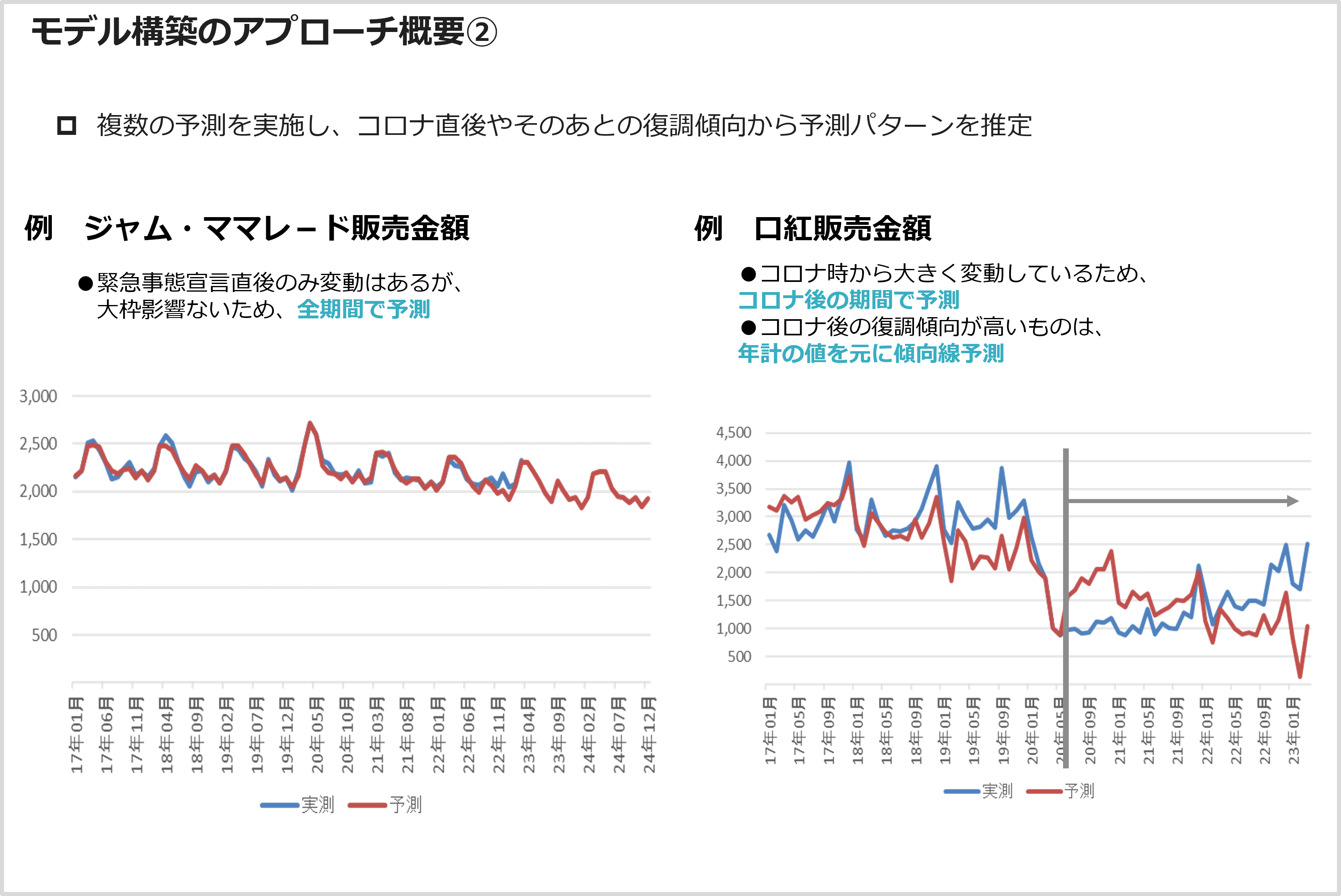

コロナ含め、過去の市場の急激な変化を、予測にどのように反映するかで迷いました。

コロナ初期は、ほとんどの市場が影響を受けましたが、Afterコロナの今、売上規模がもとに戻った市場もあれば、コロナ前とは大きく変わってしまった市場もあります。

今回は、市場の推移からコロナの影響が残っているのか否か判断し、2つの期間(①コロナ前もふくめた全期間、②コロナ後のみの期間)にわけて分析しました。 さらに品目によっては、中国インバウンド需要の回復等、直近で変化が激しい品目も存在します。②で直近の変動が大きい市場については、年単位の変動をもとに予測結果を調整しました。

図表8

田中)

企業のみなさまと話をしていても、コロナインパクトによる変化の中で「もとに戻るもの」と「定着するもの」を気にしているように感じています。例にある「口紅」などは、コロナ禍で大きく売り上げは減少しましたが、現在は回復基調にあります。感染不安が軽減したことで行動意欲は回復してきており、年末・年始、お花見、そして、ゴールデンウィークと人の動きも大きく回復傾向にありますね。また、「マスクを外して」というシーンも増えてきたように思います。今回、実にさまざまなカテゴリーの将来推計にチャレンジしてもらいましたが、まずはコロナ下で苦戦を強いられていた化粧品、特に口紅をはじめとしたメイク関連の商品の動きを教えてください。

事業開発本部 DX部 五十嵐(以下 五十嵐)

コロナ直後の2020年は、緊急事態宣言の影響で外出頻度が減少したことと中国インバウンドの規制により、メイク関連全体の売上金額が大幅に減少しました。

徐々にコロナの生活にも慣れ始めた2021年は「マスクにかかるかどうか」で明暗が分かれました。マスクにかかるチークや口紅は2020年に引き続き売上が減少し、一方、マスクにかからないアイメイクは売上の増加傾向が見られました。マスクをしているが、目元はきれいにして人に会いたい、あるいはテレビ会議も多くなったことから、「目元はバッチリ!」という意識でアイメイクを購入する人が以前よりも増えたと考えられます。

コロナ生活に完全に慣れ、外出の機会も徐々に回復の動きをみせた2022年は、口紅・チーク・ファンデーションをはじめとしたメイク関連のほとんどの品目で売上が増加しました。

2023年春にはマスクの着用ルールが緩和され、インバウンド購入が期待される中国からの入国規制も緩和されています。2022年に引き続き、ますますメイク関連の売上の増加が予想されます。

特に、アイメイクは24年には売上がコロナ前の水準に戻る予想です。アイメイク以外の品目も予測では22年に引き続き23、24年と売上が回復します。現在のペースでは24年度時点でコロナ前の市場規模までには到達しませんが、中国からの入国規制緩和がよりすすめば元の水準に戻るタイミングも早まるでしょう。

2023年の折り返し地点を過ぎようとしていますが、今後も国内においてはマスクを外しての口紅やチークなどを含めたフルメイクの楽しみの復活や、中国本土、香港、台湾からの訪日客による購入に注目し、メイク関連のトレンドを追っていきたいですね。

図表9

田中)

本編ではパン食からごはんへ、というデータもご紹介しましたが、食料品ではなにか興味深い動きはありましたか?イエナカでの食事機会も増えたという話がいろいろなところでされていますが、そうした視点でもなにか発見があればと思います。

五十嵐)

イエナカの食事機会増減の影響を受けていそうな冷凍食品の動きに注目してみましょう。

冷凍食品は2018年以降売上の増加傾向が見られましたが、コロナが流行しイエナカの食事機会が増加した2020年は調理素材になる冷凍水産や冷凍農産が特に増加しています。21、22年と冷凍調理も伸びているため23、24年も引き続き、売上の増加を予測しました。

冷凍食品はコロナ以前から「時短・簡便」を志向する生活者のライフスタイルの変化に呼応して、売り上げを伸ばしてはいましたが、コロナインパクトによってイエナカの食事機会が増えたことが一層の追い風になりました。また、そうした動きを捉えて、食品メーカーサイドは「本格感」や「海外などのめずらしい料理を手軽に」といった形で冷食の品ぞろえを拡充していました。さらには、スーパーやドラッグストアの冷食売り場もこれまで以上に広く見やすく改装された店舗を多く目にしました。

そのような生活者の暮らしの変化と食品メーカーおよび流通チャネルの変化とともに、冷凍食品はますます魅力的な市場に成長するのでは、と考えています。

図表10

田中)

データを用いた分析やデータ活用において、今後の取り組みの展望などをお聞かせください。

道菅)

お客様のビジネスにおいて価値ある示唆や打ち手につながるデータや分析を提供していきたいと考えています。

入社時から市場予測・需要予測の分析・提案をさせていただいていますが、「次の経営方針を見定めるために主力製品の売上がどうなりそうなのか、精緻に知りたい」という要望もあれば、「製造方針のために出荷量をモニタリングしていきたい」という要望などお客様のニーズは多種多様です。そうした要望に対して、データ分析の結果がお客様のビジネスの中で実際に役に立たなければ意味がありません。お客様がなぜ分析をしたいのか?その結果をどう使いたいのか、を常にお客様の立場に立って、一緒に考えながら業務を遂行したいと考えています。

田中)

社会環境、そして、生活者の価値観や暮らしの変化も激しく予測の難しい時代だと思います。また、お客様のビジネスの変化も目まぐるしいものがあります。そうした中、生活者起点、お客様起点のデータ分析はますますその期待が高まっているのではないでしょうか。ぜひ、今回のような「これから」を見通すための分析、さらにはお客様のビジネス推進にインパクトを与えられるようなアウトプットを期待しております。

20年8月に「With コロナ」としてスタートしたこのコラムも、22年8月からは「新しい日常の風景」として書き進めてきました。今回の「これまでとこれから」をもって、コロナインパクトをベースとしてのお話は「ひとくぎり」と想います。

次回からは生活者とその暮らしに光をあてて、リニューアルした定点観測のデータも使いながら「新しい風景」を探していきたいと思います。

それではまた。

※1 インテージ 広報リリース「店頭価格、大幅値上げ止まるも高止まり。米食回帰も?」(2023.4.24)

※2 東洋経済オンライン 「国内で販売されている主要商品の価格推移」

※3 Facebookが開発した時系列分析/予測の手法。オープンソースソフトウェアであり、プログラミング言語「R」「Python」上で誰でも使える。この手法を用いた分析事例は「【データサイエンスを知るコラム】Vol.5 市場への真の影響を時系列分析で測る」でご覧ください

インテージ 知るギャラリー

市場への真の影響を時系列分析で測る~データサイエンスを知るコラム⑤(2020.7.22)

◆本レポートの著作権は、株式会社インテージが保有します。

下記の禁止事項・注意点を確認の上、転載・引用の際は出典を明記ください 。

「出典:インテージ「知るギャラリー」●年●月●日公開記事」

◆禁止事項:

・内容の一部または全部の改変

・内容の一部または全部の販売・出版

・公序良俗に反する利用や違法行為につながる利用

・企業・商品・サービスの宣伝・販促を目的としたパネルデータ(*)の転載・引用

(*パネルデータ:「SRI+」「SCI」「SLI」「キッチンダイアリー」「Car-kit」「MAT-kit」「Media Gauge」「i-SSP」など)

◆その他注意点:

・本レポートを利用することにより生じたいかなるトラブル、損失、損害等について、当社は一切の責任を負いません

・この利用ルールは、著作権法上認められている引用などの利用について、制限するものではありません

◆転載・引用についてのお問い合わせはこちら